甦るか日本の株価

経済・ビジネス- English

- 日本語

- 简体字

- 繁體字

- Français

- Español

- العربية

- Русский

バブル崩壊後、4度目のピークとなるか

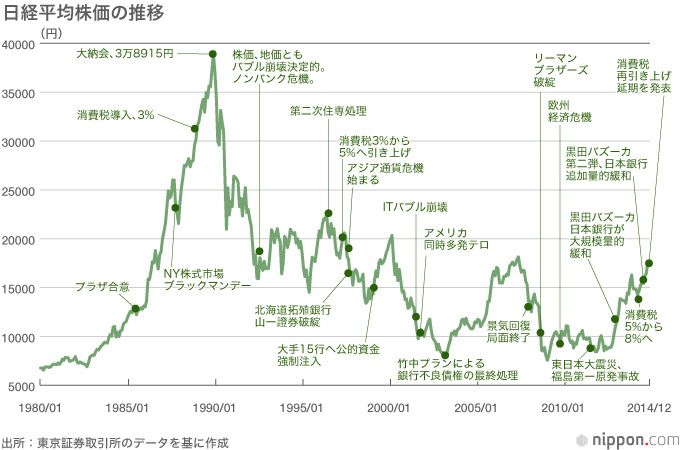

バブル時代の株価の頂点を打った1989年12月29日の大納会から2014年末で25年となった。1929年10月のアメリカ株価大暴落とその後の大恐慌の例では、暴落直前に付けたニューヨーク証券取引所ダウ式工業株30種平均株価の最高値の水準までいったん暴落した株価が回復するまで25年かかっている。日本の場合、25年ということで比べると、東京証券取引所の日経平均株価はピークの38915円87銭に対し、2014年末の17000円台後半という水準では45%程度の回復でしかない。代表的な株式指標を比べると、日本のバブル経済崩壊とその後の長期低迷は、アメリカ大恐慌よりも深刻なものであることになる。

もっとも、この25年間の低値(終値ベース)は2003年4月28日の7607円88銭でピークの5分の1。それに比べると倍以上に回復をしていることになる。バブル崩壊後の日本の株価のグラフを見ると、おおざっぱに言って3回、回復期があったことがわかる。93年、96年、2000年である。いずれも日経平均が20000円を超えたが、20000円台後半にまで上がることはなかった。

この3回は、いずれもバブル崩壊の負の遺産となった銀行不良債権のある程度まとまった処理が行われた直後に当たる(93年=ノンバンク破綻・住専第一次処理、96年=信金信組第二地銀破綻・住専第二次処理、2000年=金融二法による大手銀行への公的資金注入)。2000年のあとは、アメリカのITバブル崩壊、9・11同時多発テロ発生で、90年代のように、日本が金融不安問題の手入れで体力を消耗したあと、好調な世界経済に引っ張り上げてもらえる、ということがなくなった。

日本は、03年5月に「竹中プラン」よる銀行不良債権問題の最終処理を行い、さらに大規模な為替介入で、「いざなぎ越え」と呼ばれる長期の景気回復期を迎えるが、同時に世界経済の不調があり、また、不良債権処理前と異なり国内の株式保有構造が大幅に変わったこともあり、日経平均株価は短期間18000円を超えたあたりまでしか回復しなかった。そして、その後、リーマンショック、日本銀行の硬直的な金融政策が相まって、再び日経平均7000円台の低迷期を迎える。

アベノミクスがもたらすのは株価上昇か、それとも……

2012年の後半になり民主党政権の終末が視野に入ってくると、金融政策も日銀総裁交代による大転換が見通されるようになってくる。安倍政権、日銀総裁の交代を待たずに、解散の可能性が出てきた段階で、市場は先取りして株価の上昇が始まり、13年4月に黒田東彦日銀新総裁が大規模量的緩和を発表すると、さらに上昇を続けた。そして、14年末、瞬間的に日経平均18000円台を回復し、その後、下げたものの17000円台で推移し続けている。

この水準は、今世紀に入ってからは久々の高水準である。しかし、バブル期どころか低迷の90年代と比べても低い水準にある。この株価は、高いのか低いのか。アベノミクスは奏効したのかしなかったのか。そもそも、株価は経済政策の目標なのか、それとも経済回復の指標なのか。もっと言えば、現在、日本の株価は何によって決まっているのか。株価そのものを政権の評価と結び付けようという言説が、選挙前後飛び交っていたが、株価が何者であるかが不明であれば、評価のしようもない。

13年4月の日銀政策決定会合のあと、記者会見で「異次元緩和」について説明する際、黒田日銀総裁がデフレからの脱却経路につかったロジックはおおよそ、「ベースマネーの量的拡大によって貨幣供給量が膨張」「日本の資産価格全般が上昇」「(信用枠の拡大で)投資の増大」というものであった。アベノミクスの「第1の矢」は、資産価格の水準ではなく価値の総量の増大で投資を誘引することを目指したものと考えると、その狙いがわかりやすくなる。

「日経平均株価」とは、ニューヨーク証券取引所のダウ式平均株価と同じ方式の指標で、指標銘柄として選ばれた225社の株式(ニューヨーク・ダウは30銘柄)の株価の単純平均である。「株価」の水準を時系列で比較するには都合の良い指標であるが、あくまで価格水準を表したものである。株式市場そのものの資産規模の増減は、株価ではなく別な指標で見る必要がある。

バブル崩壊の穴埋めはほぼ終わった?

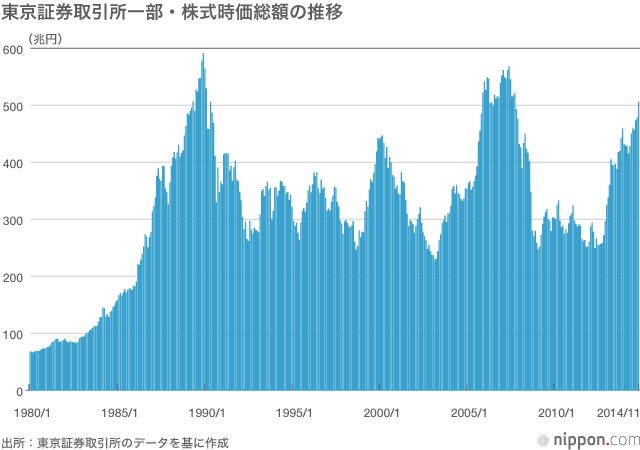

一般には、それは「時価総額」で行われる。発行済総株数×株価である。東京証券取引所の1部上場銘柄の時価総額を時系列で眺めると、平均株価とは別な景色が見えてくる。

時価総額を単純に金額ベースで見た場合、日本の株式は、バブル期の水準まで資産規模を回復しているのである。図でわかるように、90年代はバブル部分が吹き飛んだおかげで低迷しているが、03年からの為替介入緩和でいったん回復基調を見せ、リーマンショックで再び資産価値を落とした後、今回の異次元緩和でまた復活してきているのである。

これが平均株価の動向と乖離(かいり)しているのは、90年以降、銀行不良債権問題が進行する中、事業会社が資金を調達する際、金融機関から借りる間接金融が頭打ちになり、市場から調達する直接金融が拡大したことによる。ありていに言えば、株式公開企業も増え、ジャスダック、マザーズなど市場も増え、株式市場に流入する資金に対し、株式の絶対数が増えていったのである。日本の株式市場の規模は、海外の市場ほどではないが、間違いなく拡大しているのである。

それでは、完全にバブル期のピーク越えをする株価というのはいくらになるのだろうか。名目国内総生産(GDP)との比率で、東証1部時価総額が1989年末と同じ水準に達するには、2014年12月下旬の水準から、ざっくり計算して、あと40%弱増えなければならない。日経平均株価に単純に掛け合わせると24000円超となる。バブル経済崩壊後、90年代半ばに何回か見られたピークが20000~22000円台であったことからも、日経平均株価24000円となると心理的にもバブル経済崩壊後の長期低迷のリカバーをしたことになるだろう。

日本経済のマインドはまだ冷え込んだまま

それでは、株式での資産価値がほぼ回復してきたから、アベノミクスは成功と言えるかというと、まだそうとはいえない。今、日本の株価に影響を与えているのが海外の資金だからである。

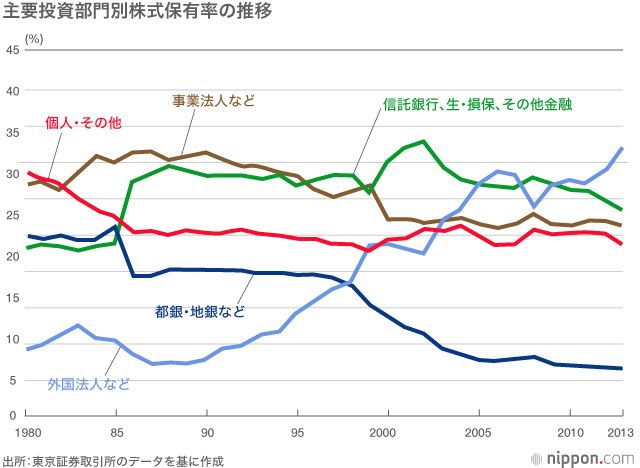

90年代以降の銀行不良債権処理の過程で、「株式持合い」が解消され、銀行の株式保有は、保有比率で見ると半減した。その乗り替わりのように比率を上げたのが海外からの投資資金である。現在、部門別では最大のシェアを占めている。当然、外国資金の動向が日本の株価を左右するのである。

投資するカネは日本人投資家のものであろうと外国人投資家のものであろうと違いがあるわけではないが、投資先に対する評価は全く異なる。外国資金から見れば、世界全体への投資の中で考えた際、量的緩和で為替を引き下げ、外貨換算で「値下げ」となった上に、国際優良銘柄の日本の輸出産業の収益向上が見込めるとなったら、「お買い得」である。当然、投資資金を増加する。ただこれは国際的な投資家が、投資分野ごとの金額の比率(ポートフォリオ、当然ドル基準)を決めて運用している中、為替などの要因で相対的に評価額が下がった日本株を機械的に買い足しているだけと言えなくもない。だから、日本の国内情勢に関係なく、株価が激しく上下動するのである。

一方、日本国内の資金についてはどうか。現在、資金余剰部門は、家計と非金融法人であるがいずれも国内証券への資金の振り向けを劇的に増やしているわけではない。一言でいえば、いまだデフレ・マインドの中にいるのである。長期に資産価格が上昇し、経済成長が見込めるという段階に至らず、投資するよりはキャッシュで資金を保有する方が安定的な環境であると、多くの投資主体が判断しているのである。

量的緩和による資産価格の回復までは確かに実現した。しかし、その後の投資行動、経済活動の活性化には至っていないことを、株式市場の動向は示している。資産価格の上昇から国民経済が活性化し、企業の資金需要が旺盛になり、パフォーマンスの向上をみて国内外の資金が集まる、という順回転の株価上昇というにはまだ遠い。アベノミクスが成功か否かは、まだこれからの評価である。

カバー写真=じわじわと回復する株価を示す東京街頭の株価ボード(提供・時事)