Reflexiones sobre la generación perdida de Japón, hoy

Las pensiones de jubilación de la “generación perdida”, un problema pendiente

Sociedad Economía- English

- 日本語

- 简体字

- 繁體字

- Français

- Español

- العربية

- Русский

La precaria vejez de la generación perdida

La generación perdida es la que accedió al mercado laboral entre las décadas de los 90 y los 2000, conocidas como la era glacial del empleo por la dificultad de encontrar trabajo. Abarca desde los que en 2023 rondan los 40 hasta los de 55 años. A muchos de ellos no les fue bien en la búsqueda de trabajo, empezaron a encadenar empleos irregulares y se han tenido que conformar con sueldos comparativamente bajos. Van a entrar en la edad de jubilación en unos diez años, pero se teme que el sistema público de pensiones actual no pueda garantizarles unos ingresos suficientes para mantenerse en la vejez.

El sistema de pensiones japonés tiene una estructura de dos niveles. El primero es el seguro nacional de pensiones, o pensión básica (kokumin nenkin), una cantidad fija que cobran a partir de los 65 años todos los ciudadanos, independientemente de su profesión. Se cotiza con una contribución fija durante toda la edad activa. El segundo es la pensión de los asalariados (kōsei nenkin), una pensión proporcional a los ingresos durante la vida laboral que cobran los trabajadores por cuenta ajena y los funcionarios.

Lo normal es que los empleados se adhieran al seguro de pensiones corporativo y que automáticamente se les descuente del sueldo una contribución proporcional a sus ingresos. En cambio, en los empleos irregulares (por ejemplo, los de tiempo parcial), el trabajador no se adhiere al seguro de pensiones corporativo y se queda solo con el seguro nacional. Sin embargo, este último debe pagarlo el propio trabajador y, aunque existe un sistema para reducir la prima en función de los ingresos, la contribución fija resulta regresiva porque supone una carga mayor cuanto más bajos son los ingresos del contribuyente. De ahí que haya personas que no se afilian al sistema o no pagan las contribuciones.

Cuanto menor es el monto que se paga, menor es la prestación que se recibe en la vejez. Incluso si los trabajadores irregulares cotizaran en un seguro de pensiones corporativo, como suelen cobrar sueldos modestos, sus contribuciones serían bajas y también lo sería la parte de la pensión proporcional a los ingresos que acabarían cobrando.

El sistema público de pensiones japonés funciona bastante bien para garantizar unos ingresos suficientes en la vejez siempre y cuando el beneficiario haya tenido un empleo regular durante su vida laboral; no es así en el caso de los empleados irregulares. La generación perdida va a ser la que se enfrente a las limitaciones del sistema.

Las reformas de las pensiones que se han llevado a cabo hasta la fecha no han incidido en los problemas potenciales que acechan a la generación perdida; se pensaba que aún faltaba mucho para que les tocara cobrar la prestación y no se consideraba un asunto urgente. También pesaba la percepción de que se trataba de algo que no influiría mucho en la financiación de las pensiones. Puesto que en esta generación abundan los que han trabajado con empleos irregulares cobrando sueldos bajos, el monto total de las prestaciones también será modesto. Sin embargo, como el total de la asignación que va a cobrarse en el futuro se determina en función del total contribuido, el nivel de la prestación también disminuye. Por eso el problema de las pensiones de la generación perdida no ejerce mucha presión sobre la financiación de las pensiones y difícilmente motivará una reforma del sistema.

Un problema cada vez más patente

Abordando la discusión desde un nivel más general, debemos atender al hecho de que el sistema público de pensiones es un sistema de cotización. No es necesario brindar la misma ayuda a personas que no están afiliadas al sistema o no abonan sus primas que a los que cumplen con sus obligaciones contributivas: es el principio frío (principio de exclusión) del sistema de cotización que es el régimen de la seguridad social. Es un principio justo desde el punto de vista del papel de la seguridad social, que es la ayuda mutua. Pero no cumple nuestras expectativas para con un sistema público de pensiones, del que esperaríamos que garantizara unos mínimos para subsistir en la vejez.

Un especialista en seguridad social quizás abordaría esta cuestión diferenciando entre dos enfoques: la prevención de la pobreza y la ayuda a los pobres. Las pensiones públicas, que son la seguridad social, constituyen un sistema para prevenir la pobreza porque evitan que las personas se queden sin recursos en la tercera edad. Para asistir a los que ya han caído en la miseria al llegar a la vejez, existe una ayuda a la subsistencia (seikatsu hogo) que se gestiona aparte del sistema público de pensiones. Desde esta perspectiva, cuesta mucho enfocar las pensiones de la generación perdida como un problema a abordar en la reforma del sistema.

Obviamente, la idea de eliminar el riesgo de caer en la pobreza durante la vejez en el marco del sistema público de pensiones ya se ha contemplado. A principios de la década de los 2000 surgió el proyecto de crear una “pensión mínima garantizada” que asegurara unos ciertos ingresos a todos los ciudadanos ampliando la pensión básica (primer nivel). En aquel momento se estaba agravando el problema de los impagos de las pensiones. Pero la iniciativa se desestimó por varios motivos, como que crear este tipo de pensión resultaba injusto para los que sí habían contribuido debidamente o que establecer el nuevo sistema iba a requerir una subida significativa del impuesto al consumo. Sigue imponiéndose el concepto de que garantizar unos ingresos mínimos para las personas mayores con bajos ingresos no debe recaer en el sistema público de pensiones, sino en el de la ayuda a la subsistencia.

Si consideramos la situación desde el punto de vista de la seguridad financiera de las personas mayores con bajos ingresos, se presenta un problema que no podemos pasar por alto: el mecanismo de indexación macroeconómica implantado en la reforma de las pensiones de 2004. Es un sistema para asegurar la sostenibilidad del sistema público de pensiones a pesar del envejecimiento demográfico y la baja natalidad que establece una tasa máxima para las cotizaciones que deben pagar los trabajadores en activo que sostienen el sistema y que ajusta automáticamente el monto de las prestaciones para que no rebasen los ingresos de las cotizaciones (y la parte financiada con fondos públicos). Podemos considerar que el mecanismo de indexación desempeña un papel pionero en cuanto que mejora la sostenibilidad del sistema de pensiones.

Ahora bien, todo tiene una cara y una cruz. Si bien la reforma 2004 limita la carga de las pensiones sobre la población activa, con el declive demográfico y el estancamiento económico, la indexación macroeconómica conllevará inevitablemente la reducción de las prestaciones de las pensiones públicas. A causa de los ajustes financieros entre los sistemas de pensiones, el mecanismo está concebido para que tenga un impacto considerable en el primer nivel, el de las pensiones básicas. Además, la limitación de las prestaciones es más grave para la franja de población con bajos ingresos, cuya pensión proporcional a las retribuciones (segundo nivel) no es muy generosa. En definitiva, las cosas no pintan bien para la generación perdida.

Cuestiones como la distribución de funciones de las pensiones públicas y la ayuda a la subsistencia o la influencia asimétrica de la indexación macroeconómica sobre los beneficiarios de las pensiones debían de preocupar tanto a los responsables de la Administración como a los expertos, pero parece que ninguna de ellas se consideró un argumento que pudiera impulsar la reforma del sistema. Con todo, parece que se les va otorgando más importancia a medida que la generación perdida —una franja demográfica imposible de ignorar respecto al total de la población— entra en la cincuentena y se acerca a la edad de jubilarse.

¿Cada vez más personas dependerán de la ayuda a la subsistencia?

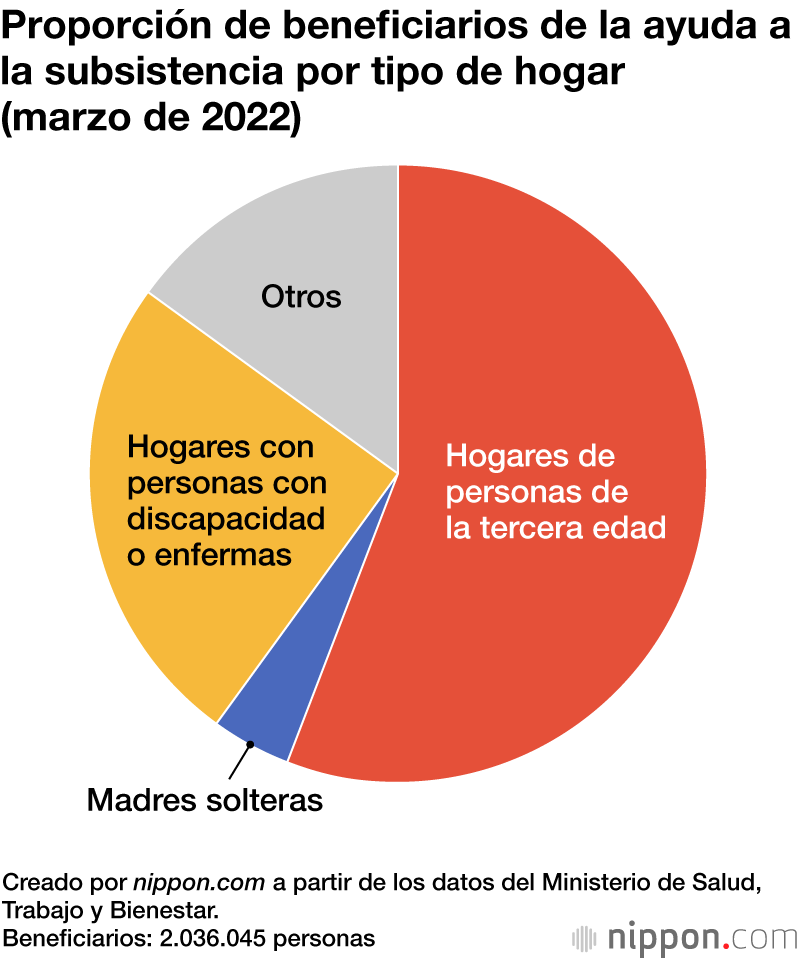

La situación es preocupante no solo en cuanto al sistema público de pensiones, sino también en cuanto a la ayuda a la subsistencia. Esta última se creó como recurso de emergencia para ayudar a restablecerse a personas que, por motivos diversos, no logran mantener unos ingresos mínimos. No obstante, si observamos la edad de sus beneficiarios, descubrimos que más de la mitad superan los 65 años y que el número de beneficiarios en esta franja demográfica aumenta a un ritmo mayor que entre la población activa.

La ayuda a la subsistencia, a diferencia del sistema público de pensiones, se financia totalmente con fondos públicos (impuestos), por lo que se asienta en una estructura fiscal que es frágil en su origen. Además, está adquiriendo progresivamente la función de garantizar unos ingresos mínimos a los mayores. Se trata de un sistema para asegurar unos ingresos permanentes a una franja de población que no podrá recuperar la autonomía económica, por lo que no difiere mucho del sistema de pensiones. Cuando llegue a la vejez la generación perdida, que cotizó relativamente poco en la seguridad social porque carecía de estabilidad laboral y económica, será difícil mantener el sistema actual de ayuda a la subsistencia.

Han surgido algunas iniciativas de cambio. El debate que se desarrolla en estos momentos en el Gobierno sobre la reforma del sistema de pensiones gira en torno a varios puntos. El primero es ampliar el número de personas que cotizan en los seguros de pensiones corporativos incluyendo, en la medida de lo posible, a los trabajadores irregulares con empleos a tiempo parcial, que hasta ahora no podían participar en ellos. El segundo punto es revisar las contribuciones a las pensiones básicas, de las que dependen más aquellos que han trabajado sin empleo regular. En la actualidad se cotiza hasta los 60 años, pero, prolongando la edad de cotización hasta los 65, se podría aumentar el monto de las prestaciones. El tercero es un tema bastante técnico y consiste en hacer que la progresión de la indexación macroeconómica sea común entre los dos niveles de las pensiones (básico y proporcional a los ingresos) para reformar el sistema actual, en el que hay un mayor control de las prestaciones de la pensión básica.

Podemos afirmar que todas estas reformas van en la buena dirección. Con todo, no está nada claro que puedan aligerar suficientemente la presión potencial que ejercerá la generación perdida sobre el sistema público de pensiones. Lo más probable es que no se pueda garantizar unos ingresos suficientes en la vejez a esta generación solo con las pensiones públicas y que siga intensificándose la dependencia del sistema de la ayuda a la subsistencia. Además, esta ayuda se financia solo con fondos públicos, pero seguramente el Gobierno continuará resistiéndose a aumentar las imposiciones sobre el consumo u otros impuestos. Al final, para garantizar los ingresos de la vejez a la generación perdida, se dependerá aún más de la ayuda a la subsistencia y es muy probable que para financiarla se gaste por anticipado una riqueza que deberíamos legar a las generaciones futuras.

(Traducido al español del original en japonés. Fotografía del encabezado: Ventanilla de ayuda especial para la generación perdida en una agencia pública de empleo de Saitama. Imagen tomada en octubre de 2022. Kyodo News).

pensiones economía japonesa Empleo irregular Generación perdida