世界と比較しても高負担の「相続税」がさらに高く—課税対象者も急拡大

政治・外交- English

- 日本語

- 简体字

- 繁體字

- Français

- Español

- العربية

- Русский

基礎控除が“4割減”に

2015年1月1日から相続税が改正され、大増税になる――。そんなニュースが飛び交い、相続税増税という言葉を耳にした方も多くいるだろう。相続税と聞くと、これまでは一部の資産家だけに課される税金のイメージが強かった。それは、相続税には大きな非課税枠が設けられていたためだ。

このように、従来は5000万円という大きな非課税枠に加え、相続人が一人当たり1000万円という額を加算することで非課税枠が計算されていた。例えば子2人の世帯を想定すると、親が残した遺産が7000万円(5000万円+1000万円×2人)以下であれば、相続税を1円も支払う必要がなかったのである。この大きな相続税の非課税枠があったために、これまで日本全国で相続税を支払う人の割合はわずか4%ほどだった。

しかし、2015年1月1日以降に発生する相続においては、この非課税枠が従来と比べて4割カットされることになる。先に示した子2人のケースの場合、改正前の7000万円の基礎控除が4200万円(3000万円+600万円×2人)にまで減少する。改正前であれば相続税の基礎控除以下の財産しか所有していなかった層が、改正後は相続税の課税対象となってしまう。

格差社会の是正?それとも税収落ち込みの穴埋め?

2014年に消費税が8%に増税されたことは記憶に新しい。10%への増税も視野に入っている。多くの日本国民に関係のある消費税を増税し、富裕層向けの相続税だけ増税しないというのは課税の均衡がとれずバランスがとれない、という声があったことは容易に想定できる。「格差社会」という言葉が定着しつつあるが、この相続税増税はまさに格差社会の是正に対する措置と考えることもできる。

また課税対象者の減少に加え、相続税の税収の落ち込みもバブル崩壊以降は顕著になっている。次の図は、財務省ホームページで公開されている「相続税の課税割合及び相続税・贈与税収の推移」のグラフだ。

このグラフで1983年から2014年までの税収推移を見ると、1993年の相続税収約3兆円を境に下落傾向が続き、ここ数年は1兆5000億円前後となっている。この「失われた20年」という日本経済低迷期の間に、相続税の税収も約半分になったのだ。その理由としては様々な要因が挙げられるが、やはりバブル崩壊以降、資産の多くを占める土地の時価が大きく下落したことが要因だと考えられる。

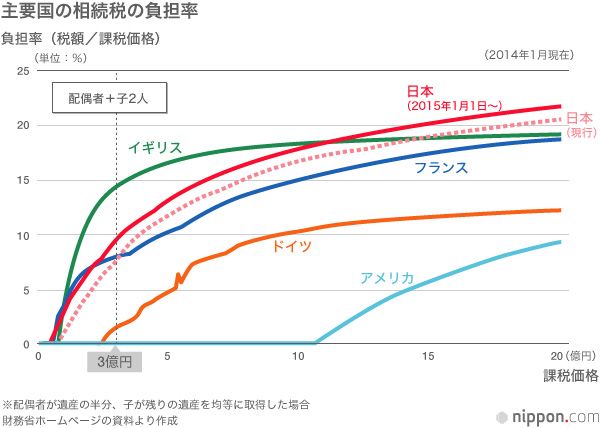

世界の中でも高い日本の相続税

日本から出て世界を見渡してみると、相続税がない国もある。また欧米諸国でも相続税は存在する国が数多くあるが、日本は先進諸国の中でも相続税の負担率が高い国であるということだ。今回の税正改正によって、相続税の最高税率が55%に引き上げられることになり、財産が多い資産家は半分以上が相続税で消えてしまうことになるのだ。

そうすると、次に富裕層が起こす行動はタックスヘイブン国への海外移住ということになる。富裕層が財産を持って海外移住することも珍しくなくなった。これには2つの大きな理由がある。

1. 相続税がない国がある

シンガポール、オーストラリア、香港、スイス、モナコ、マレーシア、タイなど、世界には相続税のない国がいくつも存在する。55%の最高税率の日本と比べると、富裕層にとっては相続税がかからないという事実は大きな魅力となるだろう。

2. 海外に5年以上の居住期間が必要

相続税がかからない国があったとしても、その恩恵を日本にいながら受けることは当然にできない。しかも、日本の相続税法は原則として全世界財産に対して相続税を課税する方式を採用しているため、たとえ相続人が海外に住んでいたとしても日本国籍を有している限りは日本で相続税が課税されることになる。

しかし抜け道もある。それは、財産を遺す側と財産を受け取る側の人が、両方とも5年以上、日本を離れ海外に居住しているケースだ。この場合には、海外財産については、日本の相続税は課税されないのである。このため、一部の資産家が日本国内の財産を全て処分し、相続税がない国へ財産を全て移し、家族そろって移住するというケースが増えてきているのである。

ハードルの高い海外移住の節税

しかしながら、この海外移住による相続税の節税術は、今後急増することはないと考えられる。それは、やはり日本への愛着にあるのではないかと思う。特にビジネスの第一線で活躍してきた人たちは海外渡航の回数も多く、多くの国を訪れていることが想定されるが、「他国を知ることで自国を知る」という意味で、日本が一番住みやすいと感じる人も多いだろう。

また日本の資産家の多くは、いわゆる地主も多く、先祖代々引き継いできた土地をすべて売却し、海外へ移り住むといった大胆な行為をとれる人はほとんどいないはずだ。

そして税法の最大のネックは、財産を遺す側のみならず、「財産を相続する側も5年以上、海外暮らしをしなければならない」点にある。リタイア後に親だけが海外で悠々自適に暮らすだけならまだしも、子世代も5年以上日本を離れなければならないのである。日本で仕事をしたり、子どもを産んで生活基盤を築いている場合には、相続税の節税だけでは割り切れない要素が多分に存在するのである。

こういった諸事情を勘案すると、相続税の増税による日本国外への財産流出の額はさほど大きくはならないことが予想される。一方で、日本国税の増税や先行きの不透明感から、資産管理・資産防衛への人びとの意識は強まっている。節税目的ではなく、資産の分散による投資リスクヘッジの意味合いからも、海外の不動産や投資商品を購入する人の数は増えてきている。

資産管理に対する考え方に変化も

日本国内に話を戻してみると、2015年1月1日以降の相続税改正により、これまでと比べて多くの家庭に相続税が関係してくる、いわゆる相続税の大衆化が起きてくる。特に土地の時価が高い東京都心部においては、さほど金融資産を持っていなくても、一戸建てに住んで1000万円~2000万円の預貯金があるだけで、相続税の課税対象になってしまうのだ。

日本人の多くは資産運用や節税対策に無頓着だと揶揄されることもあるが、増税する消費税や所得税に加え、大衆化する相続税も加われば、これまでのように金融資産をすべて普通預金に預けておくといったことも、今後は少なくなっていくのではないだろうか。今回の相続税増税は、今後の日本人の資産管理に対する考え方に警鐘を鳴らす転機となるのかもしれない。

タイトル写真:東京都世田谷区三軒茶屋付近の街並み。都心付近に不動産を持つ家庭は、今後はさほどの金融資産を持っていなくても相続税の課税対象になる。