東証市場改革は起死回生の一手となるか?

経済・ビジネス- English

- 日本語

- 简体字

- 繁體字

- Français

- Español

- العربية

- Русский

著しい東証の地盤沈下

2022年4月から、東京証券取引所(東証)の改革がスタートする。日本の株式市場は世界をリードする存在ではなくなっており、アジアの地域市場に転落しつつある。このままではさらに存在感が低下する可能性が高く、改革は待ったなしであることは言うまでもない。だが、提示されている改革案や現時点での進捗(しんちょく)では、抜本的な変化は期待できず、単なる看板の掛け替えに終わる可能性もある。

かつて東京株式市場はニューヨークやロンドンと並んで、主要市場の1つと見なされていた。その理由は日本企業の業績が好調で、世界経済に大きな影響力を行使していたからである。

バブル崩壊前、1985年における東証の時価総額は約190兆円に達しており、ニューヨーク証券取引所(同244兆円)と肩を並べる水準だった(バブルの頂点だった89年にはニューヨーク市場の時価総額を超えたこともある)。だが、バブル崩壊以降、東証の相対的な時価総額は低下の一途をたどっており、現在ではニューヨーク市場や米ナスダック市場の4分の1程度にとどまっている。香港証券取引所と上海証券取引所を合わせた時価総額はすでに東証の2倍以上の規模があり、東証上場企業をポートフォリオ(金融商品の組み合わせ)から外す海外の機関投資家も増えている。

頓挫を繰り返してきた東証改革

日本がアジアの地域市場になってしまうという危機感は、以前から関係者の間で共有されており、市場改革の議論が進められてきた。日本では改革が行われる度に、利害関係者の調整がうまくいかず、「総論賛成」「各論反対」となり、改革が骨抜きになることが多い。ご多分に漏れず、東証も同じ壁にぶつかり、これまで、なかなか改革を進めることができなかった。日本市場の地位低下は抜き差しならない状況となっており、今回の改革はある意味で最後のチャンスと言える。

東証は改革の二本柱として、市場の再編と東証株価指数(TOPIX)の見直しを打ち出している。

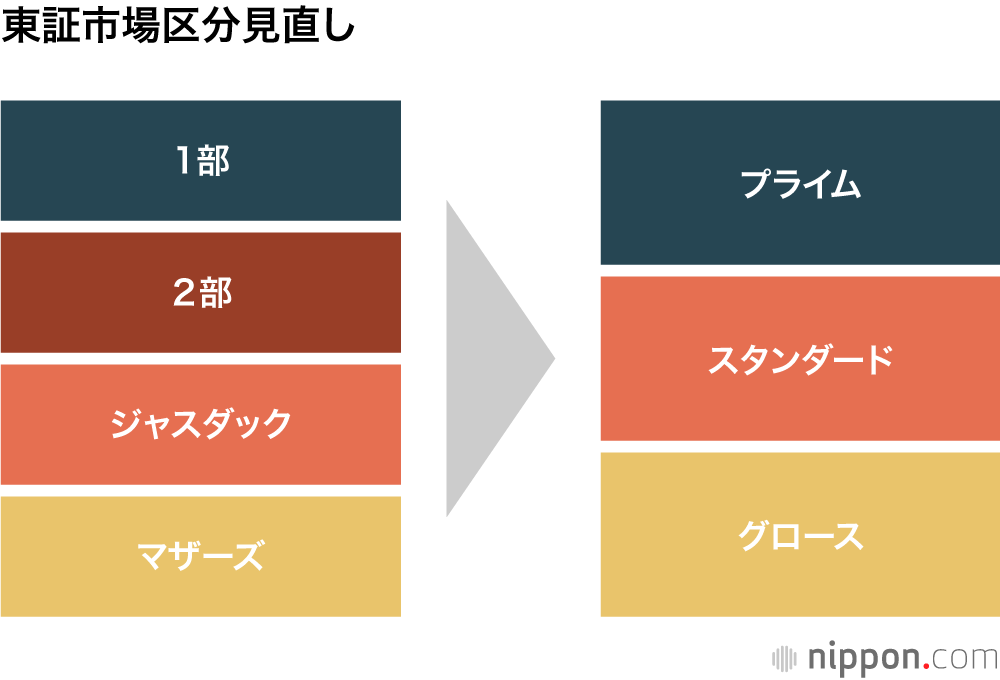

現時点において東証には、東証1部、東証2部、ジャスダック、マザーズという4つの市場が存在しているが、新制度では、プライム市場、スタンダード市場、グロース市場の3つに再編する。シンプルに言ってしまえば、プライム市場はグローバルに通用する上級市場、スタンダードは一般市場、グロースは新興企業向け市場と考えればよい。

3市場のうちグロース市場については、スムーズに移行できると考えられる。ジャスダックとマザーズは、共に新興企業向けの市場であり、両者の違いは不明瞭だったが、それは過去の経緯が関係している。ジャスダックはもともと証券取引所ではなく、証券会社の店頭で銘柄を売買する店頭市場として成長した。

かつてジャスダックは新興企業が上場できる唯一の市場だったが、大阪証券取引所との統合を経て、東証に編入された。一方、マザーズは東証が自ら設立した新興企業向け市場であり、両市場はライバル関係にあった。ジャスダックの東証編入(2013年)からすでに10年近くが経過しており、新興企業向けの単一市場を創設することに異議を唱える関係者は少数派だろう。

問題はプライム市場とスタンダード市場である。東証1部と2部には、上場企業数において相当な偏りが生じており、1部には2180社が上場しているのに対し、2部はわずか473社しかない(22年3月2日現在)。つまり現状では東証上場企業=1部上場企業に近い図式となっている。

欧米に比べはるかに低い1社あたりの時価総額

戦後の日本企業は、政府の方針もあり、直接金融(株式による資金調達)よりも間接金融(銀行融資による資金調達)を優先してきた。このため、株式市場が必ずしも資金調達の場として機能していないとの指摘が常にあった。資金調達よりも、企業の知名度や従業員の士気向上を目的に上場する企業も多く、必然的に多くの企業が1部市場を希望した。

東証としては、上場企業数が減ってしまうことから、過度に基準を厳しく設定することはできない。かといって基準を緩めれば、本来なら1部上場に該当しない企業も名前を連ねることになる。結果的に東証は多くの企業を1部にとどめる形となり、市場区分は事実上、有名無実化してしまった。だが、問題はそれだけにとどまらない。

上場基準が甘いということは、十分な体力を持たない企業でも容易に上場できることを意味しており、その地位を維持するため、継続的に業績を拡大させるインセンティブ(動機付け)が働きにくくなる。長期的に見ると、こうした環境は市場全体の信頼性を損ね、時価総額の低下という弊害をもたらす。

実際、東証とニューヨーク証券取引所を比較すると、レベルの違いは明らかである。東証上場企業(1部と2部)の1社あたりの時価総額は約2700億円にとどまり、ニューヨーク証券取引所企業の5分の1程度の水準しかない。証券市場の基準が緩く、上場維持が容易なことが、東証の時価総額低下をもたらした原因の1つと考えられる。

もし、本気で日本市場の復権を目指すのであれば、上位カテゴリーであるプライム市場の基準を厳しくし、グローバルに通用する企業のみを上場させるといった思い切った措置が必要である。当初はそうした改革が期待されたものの、フタを開けて見れば、東証1部企業の約84%がプライム市場に横滑りし、ほとんど変化はなかった。従来と比較すれば改善したとも言えるが、この状況で、企業に対して時価総額の増大を強く促すことは難しい。

新TOPIXの課題

もう1つの柱である2022年10月31日から実施される予定のTOPIX改革も、基本的には市場区分との連動性が高く、市場の再編がうまくいかなければ、十分に機能しない可能性がある。

現在、TOPIXは東証1部の全銘柄が対象となっており、時価総額によって加重平均されている。一方、見直し後のTOPIXは、新しい基準によって選別が行われ、市場区分に関わらず採用銘柄が決まる。もっとも、新TOPIXには移行期間(22年10月31日~25年1月31日)が設けられており、1部銘柄は基本的にTOPIXに継続採用される。

だが、流通株式の時価総額などを基準に段階的に選別が行われ、現在のTOPIXと比較してより優良な銘柄に絞られていく。

基準が厳しくなれば、当然、パフォーマンスの向上も期待されるところだが、その効果についても、結局のところ採用基準をどう設定するのかで変わってしまう。もし、選別基準が流通株式の時価総額だけにとどまった場合、現行TOPIXと大差は生じないとの予想が大半である。

現在、日本の株式市場には、日経平均株価とTOPIXという2つの主要指数がある。日経平均株価はもともと米国のダウ平均株価を日本市場向けにアレンジしたものであり、ダウ方式と呼ばれる計算方法を用いることで、株価の連続性を重視している(かつて日経平均株価は“日経ダウ”という名称だった)。一方、TOPIXは市場全体の動きを示す指標として重宝されている。

新TOPIXは単純にプライム市場に属していれば採用されるわけではない、という点において、企業に業績拡大を促す働きがある。だが、新TOPIXが現行TOPIXと大差なかった場合、その効果もあまり期待できない。あくまで現時点での見通しだが、一連の改革は市場区分やTOPIXの構成銘柄に形式的な変更を加えるにとどまっており、実質的には変化のない市場運営が行われるのではないだろうか。

株式会社に改革を促せるのは市場だけ

繰り返しになるが、日本の株式市場が低迷しているのは、日本企業の業績が伸びていないことが主な理由である。日本企業全体の売上高は1990年以降、ほぼ横ばいで推移する一方、同じ期間で米国企業は約3倍に売上高を拡大した。売上高に対する付加価値の比率(売上総利益率)は大きくは変らないので、売上高が相対的に低下しているということは、企業の付加価値が減っていることに他ならない。

近年、日本企業の低賃金が大きな問題となっており、岸田政権も賃上げ税制の検討を表明している。だが、経済学の理論上、企業の付加価値が増大しない限り、労働者の賃金は上がらない。日本企業の低収益性が日本の賃金低下の元凶であり、市場改革はこうした状況を改善する大きな原動力となる。

株式会社である以上、企業に直接、影響力を行使できるのは株主だけであり、株主の行動を促せるのは市場だけである。株式市場は日本経済を守る最後の砦とも言えるが、その株式市場ですら、自らの力で改革を実現できないということになれば、日本経済そのものへの信認がさらに低下するだろう。

バナー写真:新市場区分のロゴが表示された東京証券取引所本館東門(2022年1月11日、東京都中央区)時事