「都合のいい前提」重ねた新財政健全化計画:歳出“緩む”可能性も

経済・ビジネス- English

- 日本語

- 简体字

- 繁體字

- Français

- Español

- العربية

- Русский

PB黒字化を5年先送り

6月15日に閣議決定された「骨太の方針2018」の中で、新たな財政健全化計画が公表された。健全化の指標である基礎的財政収支(※1)(PB=プライマリーバランス)の国・地方を合わせた黒字化時期を、2020年度から5年先送りして25年度とし、同時に債務残高対GDP比の安定的な引き下げを目指すことなどが盛り込まれた。

黒字化目標が5年先送りされた理由については、①成長低下に伴い税収の伸びが当初想定より緩やかだったこと、②消費税率引き上げ延期や補正予算の影響、③人づくり革命の安定的財源を確保するため、2019年10月の消費増税の使途の変更――が挙げられている。

これは、端的に言えばアベノミクスの経済政策が効果を上げていないこと、そのしわ寄せが予算に来て、歳入(税収)が予定を下回り、歳出は景気対策と銘打った「ばらまき」補正予算などが行われて目標が達成できなかった、ということではないか。

では、今回策定された新たな健全化目標は、経済運営にどのような影響を与えるのだろうか。筆者の見解を述べてみたい。

高い成長率と金融緩和の継続前提

第1に、PB黒字化を5年も先送りする財政健全化計画で、日本の経済・財政のリスク管理は大丈夫なのかという懸念である。日銀の金融政策の出口との関係を考えた場合、2025年までだらだらと「歳入・歳出両面にわたる努力」を続けることで、大きな経済ショックは来ないのだろうか、ということである。

計画の前提となる経済成長率は、実質2%、名目3%以上と極めて高い数値で、歳入はこの数値によって見積もられており、過大見積もりの可能性が高い。加えて、長期金利と経済成長率の関係を見ると、本来中期的にはほぼ同水準になるのが常識だが、25年まで成長率が金利を上回る姿となっている。

これは、昨年の骨太で新たな財政目標として加えられた「債務残高対GDP比の安定的な引き下げ」と関連がある。金利より経済成長が高ければ、公債等残高GDP比は低下することになる姿が描ける。

しかし25年まで成長率が金利を上回ることを前提とするのは、日銀の金融政策に大きなプレッシャーをかけ、財政赤字をファイナンスするための金融政策という「財政従属」の状況を作りだす。欧米が金融緩和の出口に向かおうとしている時に、日本だけが逆方向に向かうことは大きなリスクを伴う。またひとたび日銀が出口に向かい金利が正常化すれば、直ちにこのような都合のよい前提は崩れてしまう。

21年まで増税議論を封印?

第2に、歳出削減について、2016年度から18年度は伸びを毎年5000億円程度に抑える「目安」を設け、曲がりなりにも歳出の肥大化を抑制してきたのだが、今後はこのような「目安」は設けられていない。官邸が予算にキャップをはめられることを嫌った結果と言われているが、これでは毎年の予算編成の基準がなくなってしまい、歳出が緩みかねない。

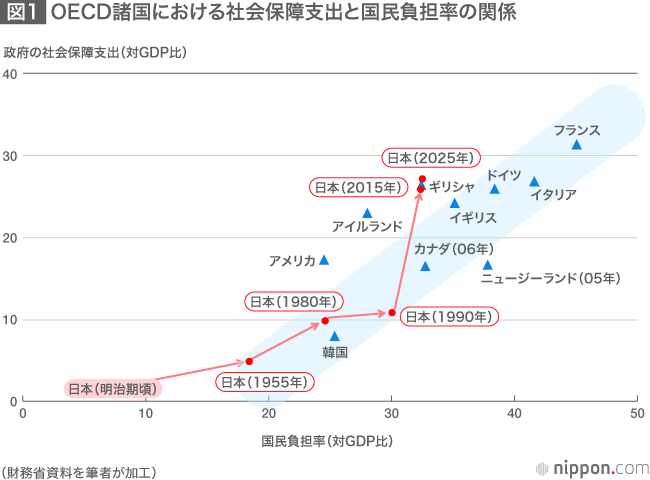

最後に、歳入面(税制)の課題については、一切具体的なことが記述されなかった。図1はOECD諸国における社会保障支出と国民負担率の関係(GDP比)を見たものであるが、わが国は先進諸国のトレンドから大きく外れつつある。つまり、負担と給付のバランスが、他の先進諸国とは異なる姿になってきており、国民に受益と負担の問題を提起するチャンスを逃したことになる。

一方で、注目されるのは、今回新たに設けられた「中間指標とその検証」である。中間年である2021年度に指標を設定し、進捗(しんちょく)を管理するという。PB赤字の対GDP比については17年度からの実質的な半減値(1.5%程度)とすること、債務残高の対GDP比については180%台前半(2017年度実績見込みは189%程度)、財政収支赤字の対GDP比については3%以下とすることが決まった。歳出削減努力や経済成長によってもなお不足する財源は、増税に頼らざるを得ない。そのことを正直に議論するタイミングが21年度の中間検証まで封じられた、と読むこともできる。このように、今回決まったのは緩い内容の財政健全化目標である。社会保障の持続性や国債価格下落(金利上昇)リスクなどを抱えたままの目標で、国民の将来生活への安心感や市場の納得感を得ることができるのだろうか。

一方で、注目されるのは、今回新たに設けられた「中間指標とその検証」である。中間年である2021年度に指標を設定し、進捗(しんちょく)を管理するという。PB赤字の対GDP比については17年度からの実質的な半減値(1.5%程度)とすること、債務残高の対GDP比については180%台前半(2017年度実績見込みは189%程度)、財政収支赤字の対GDP比については3%以下とすることが決まった。歳出削減努力や経済成長によってもなお不足する財源は、増税に頼らざるを得ない。そのことを正直に議論するタイミングが21年度の中間検証まで封じられた、と読むこともできる。このように、今回決まったのは緩い内容の財政健全化目標である。社会保障の持続性や国債価格下落(金利上昇)リスクなどを抱えたままの目標で、国民の将来生活への安心感や市場の納得感を得ることができるのだろうか。

(※1) ^ 予算の歳出総額から国債費(元利払費)を引いた経費と、税収のバランス。家計に例えると、プライマリーバランスの赤字とは収入よりも生活費の方が多い状態を意味する。

円滑な消費税率引上げのための工夫

一方で、「骨太の方針」は2019年10月からの消費税率10%への引き上げを明記した。その対策として需要変動の平準化のための方策や、自動車や住宅など耐久消費財の購入支援についての税制・予算措置実施を盛り込んだ。

では、骨太の方針にある「税率引き上げの前後において、需要に応じて事業者のそれぞれの判断によって価格の設定が自由に行われることで、駆け込み需要・反動減が抑制される」方策とは具体的にはどのようなものなのか。

日本では14年4月の消費税引き上げ時に、耐久財を中心に駆け込み需要と反動減が生じ、その後の経済運営に大きなマイナスの影響を及ぼした。これがリフレ派を中心とする消費税引き上げ反対の理由の一つとなってきた。

一方、ドイツや英国など欧州諸国を見ると、消費増税前後の景気変動は極めて小さい。なぜ日本と欧州に違いが出るのか。その理由を見つけて、改めていくことが必要となる。

消費税を「価格を形成するコストの一つ」と考える欧州

消費税は間接税で、価格の上昇を通じて最終消費者に負担を求める税である。納税義務者は事業者だが、負担者は最終消費者だ。しかし、実際に消費者に価格転嫁できるかどうかというのは時々の経済状況(需要が強いかどうか)や事業者の力関係、価格支配力、商品の価格競争力などによって異なる。

ドイツ、英国などの欧州諸国で消費増税に伴う景気変動が小さい理由は、事業者の消費税と価格に対する考え方が日本と異なっていることが要因だ。彼らの認識は、消費税は日々価格の変動する人件費や仕入れ値と同じく、価格を形成するコストの一つというもので、長い歴史の中で定着している。消費増税があるということになれば、増税スケジュールを念頭に置きつつ、需要の動向を見ながら価格付けをしていく。増税前には駆け込みが予想され需要が強いので、あえて販売価格を上げてマージンを稼ぐという考え方の事業者が多くある。

一方、日本では消費者やマスコミが、増税に伴う便乗値上げや過剰転嫁に大きな関心を寄せるので、政府・公正取引委員会は事業者に対して過剰な規制・指導を行う。消費増税前の値上げなどを規制し、増税後の消費税還元セールも禁止されている。事業者は、増税日の前日に一斉に値札を張り替える。

このようなことは欧州では行われていない。わが国の場合、過度の規制が事業者の価格に対する自由度を失わせ、それが慣行となって増税前の駆け込み需要、増税後の反動減をもたらしていると考えられる。

小売業者の自由度高める対策を

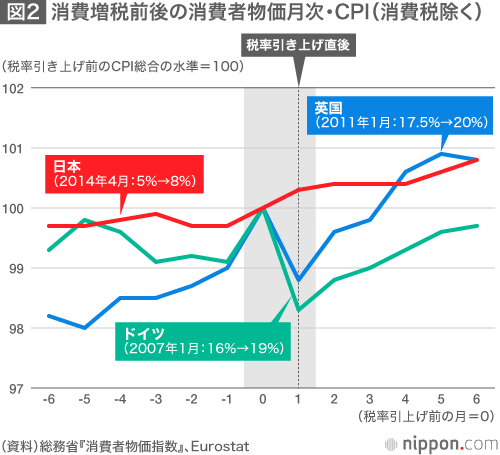

実際に14年4月の増税時の事業者の増税前後の価格動向を調べると、図2のようになっている。増税前には価格を引き下げて駆け込み需要をあおり、増税後は一斉に価格を引き上げて反動減が大きくなるのである。欧州は前述のように、増税前は駆け込みが見込まれ需要が強いので、価格を引き上げてマージンを確保する。逆に増税後は需要が弱くなるので、価格の引上げはなだらかにする、というパターンである。つまり、小売事業者の価格に対する自由度を高めることが需要の平準化に必要な対策ということになる。

事業者の方にも、消費増税への対応に誤解がある。消費税の納税額は、「売り上げ×消費税率」から「仕入れ×消費税率」を差し引いて計算する。つまり「売り上げ-仕入れ」×消費税率ということで、事業者の粗利(付加価値)の合計に対して消費税額が計算される。売上全体として消費税が転嫁できていればよく、個別商品ごとではない。目玉商品の価格は据え置き、そうでない商品はより高く設定することも自由である。

合わせて、マスコミ・消費者の認識も変える必要がある。過剰転嫁、便乗値上げとは何かを改めて考え、正しい知識のもとで判断をする必要がある。

最後に、事業者が自ら駆け込みをあおる販売戦略は自粛する必要がある。結局自分のところに反動減となって返ってくるのだから。

バナー写真:経済財政諮問会議と未来投資会議の合同会議で発言する安倍晋三首相(右から3人目)=2018年6月15日、首相官邸(時事)