恐い円高、今は国益:変動相場制50年

経済・ビジネス 社会 仕事・労働- English

- 日本語

- 简体字

- 繁體字

- Français

- Español

- العربية

- Русский

「安い日本」楽しむ訪日客

日本を訪れる外国人が、コロナ禍前を上回る勢いで増えている。SNSには訪日外国人の「見どころが多い」「治安が良い」「日本食が最高」などの好評価に並び、「安い日本」を推す人も。「コンビニのスイーツが信じられないほど安くておいしい」などと。

インバウンドの好調を手放しには喜べない。国際通貨基金(IMF)の予測では、2023年の名目GDP(国内総生産)で日本はドイツに抜かれ、米、中、独に次ぐ世界4位に落ちる。マイナス成長が予想されるドイツに日本が抜かれるとすれば、ユーロやドルに対する「円安」(安い日本)のせいにほかならない。

40年余守ったGDP2位の座を中国に明け渡したのは2010年。人口が10倍以上の中国では、諦めもついたが、人口が3分の2のドイツに抜かれるとは。

ここで、円の「来し方」を振り返ってみる。

円安も円高もない「固定相場」時代を知る日本人は今や少数派だが、戦後の1949年から71年まで1ドルは360円と決まっていた。金で価値を裏打ちされた米国のドルに、各国通貨が各々決まった値(平価)でくぎ付け(ペッグ)されていた。

第2次大戦の末期、米国東部の保養地ブレトンウッズに連合国が集まって決めた制度なので「ブレトンウッズ体制」と呼ばれたが、壊したのは勧進元の米国だ。

根付いた「円高恐怖症」

1971年8月、ニクソン米大統領が突如、ドルと金の兌換(だかん)停止と、輸入品に10%の課徴金をかけると発表。日本では「ニクソン・ショック」と呼ばれた。

ベトナム戦争の戦費がかさみ、日本やドイツの輸出攻勢を受けた米国は、財政と国際収支の双子の赤字を抱え、インフレと高失業率に苦しんだ。その打開策が黒字国に平価切り上げを迫る荒業だった。

筆者が駆け出しの経済記者だった当時の日本は、「国難来る」の大騒ぎ。輸出企業や輸出品の産地は、「円切り上げは死活問題」と悲鳴を上げた。

冷静な人もいた。ニクソン声明の数日後、水田三喜男蔵相の御進講を受けた昭和天皇は「円が上がるということは、日本人の働きが評価されたことで、良いことではないのか」との趣旨の発言をされたという。

御進講の応答の口外はタブーとされ、この発言もしばらく封印されていた。筆者が大蔵官僚ら複数の関係者から漏れ聞いたのは、かなり後のことだ。

ニクソン声明から4カ月後の1971年12月、ワシントンのスミソニアン博物館に主要10カ国の蔵相が集まり、新たな平価が決まった。日本円は1ドル=308円、参加国中最大の16.88%の切り上げだった。

だが、修正固定相場制である「スミソニアン体制」は、1年余りしかもたなかった。外為市場が投機にさらされ、主要国は73年の2月から3月にかけて、市場の需給で刻々レートが変わる「変動相場制」に、なし崩し的に移行し、今日に至っている。

当然のことだが、変動相場制下では為替相場は円高に振れたり、円安に振れたりする。筆者の見るところ、円切り上げがトラウマになったのか、日本には円高を過度に恐れ、円安には寛容な「円高恐怖症」のメンタリティーが根付いているように思える。

バブル崩壊、もとを正せば

その崩壊が「失われた30年」の起点となった「バブル」も、突き詰めれば円高恐怖症の産物だった。

1985年9月、ニューヨークのプラザホテルに主要5カ国の蔵相・中央銀行総裁が集まり、米国の要請を受け、高くなり過ぎたドルを協調介入で押し下げることが決まった。「プラザ合意」である。

当時1ドル=240円前後だった円は急騰し、3年ほどでドルが半値になった。輸出企業などの悲鳴を受け、政府は「円高不況」対策を繰り出した。外為市場で大規模なドル買い介入を実施、対価の円が巷(ちまた)にあふれた。

日銀は5回連続の利下げで、政策金利の公定歩合を過去最低の2.5%にし、その水準を2年3カ月維持した。財政も公共事業の大盤振る舞いを重ねた。

物価は落ち着いていたが、株価と地価に火がついた。フランスの経済学者トマ・ピケティは著書「21世紀の資本」で、この日本のバブルを「1970-2010年で最も壮大なバブル」と評している。

90年代初頭にバブルがはじけた。宴が果てて後始末の金融危機が到来、大手も含め多数の金融機関が淘汰(とうた)された。バブル一過、日本の銀行部門が償却した不良債権の総額は、100兆円に上った。

来年は120円台?

今年は、一時1ドル=150円を超える水準まで円安が進んだ。足元の物価高も、円安でエネルギーや食糧などの輸入価格上昇の影響を受けている。コロナ禍明けの久々の海外旅行で、旅先のブランド店やレストランで、目玉が飛び出すような請求額に驚いた人もいるだろう。それでも「円安を何とかしろ」という声は、あまり聞こえてこない。円安に寛容すぎないか。

円の購買力を示す実質実効為替相場は、変動制になって最低水準で、50余年前の1ドル=360円の固定相制時代とほぼ同レベル。円の凋落(ちょうらく)ぶりは目を覆いたくなる。

1990年代後半に通貨政策を主導し「ミスター円」の異名を持つ榊原英資元財務官(現インド経済研究所理事長)が記者会見し、変動制の50年を振り返った。

榊原氏は「日本が輸出主導だった時代は、円安の方が良かったが、日本企業の海外進出が進み、グローバル化に対応した今は、円高の方が良い。かつてのルービン米財務長官の言葉『強いドルは米国の国益』になぞらえれば、円高が日本の国益だ」という。

ただ、円安を是正する市場介入は難しい、とも認める。「円高阻止は、ドルをどんどん買えばいい。円資金は十分ある。他方、円安阻止はドルを売らねばならず、私もやってみたが、外貨準備の10分の1ほどを使い、これ以上はできないと思ったことがある」と振り返る。

円の先行きには「円相場は、日米の景気の動向に左右される。今後、米国は景気後退局面に入るのではないか。日本は年2%近い成長率なので、緩やかに円高が進む。来年(2024年)の夏から年末にかけて130円前後まで進むのではないか。120円台もあり得る」との見立てだった。

「円高は国益」が定着する日本になるのだろうか。

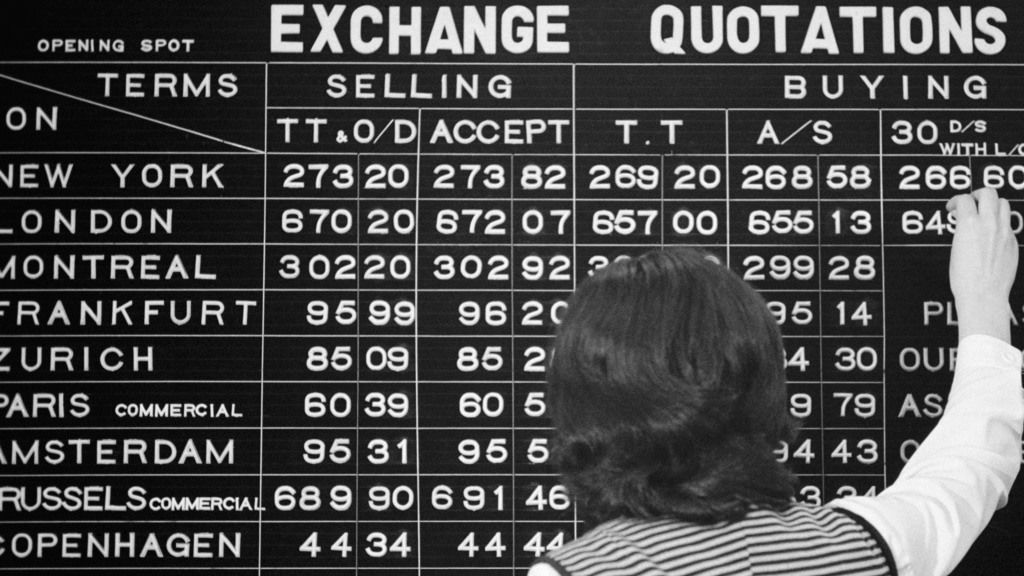

バナー写真:1973年2月14日、東京外為市場の円が変動相場制に移行した(共同)